公司专注于航空航天零部件的工艺研发和加工制造,在航空航天领域积累了 丰富的研发、生产、运营经验,形成了精密制造技术。

在立足航空航天领域的同 时,公司将积累的精密制造技术逐步推展至多个行业,包括汽车、电子等。公司致力于以精密制造技术推动我们国家航空航天事业的发展,格外的重视技术研 发,航空航天是公司技术专攻领域。

自成立以来,公司已承担多种型号航空航天 零部件的工艺设计和加工制造,涉及飞机机身、机翼、尾翼、发动机、起落架、 机电系统、航电系统等,是同时具备机体零部件、发动机零部件和机载设备零部 件综合配套加工能力的民营航空航天零部件制造商。

经过多年的技术积累,公司已形成了包括面向生产线的智能数控编程与在线 检测技术、弱刚性薄壁金属结构件数控加工变形控制技术、航空航天专用高温合 金多轴高效加工技术、超高强度钢结构件复合加工工艺、高精度超大长径比深孔 加工技术、浮动装夹工艺装备快速换装系统模块设计、复杂结构件生产线信息采集与 监控技术等多项核心技术体系。公司科学技术创新能力突出,具备较强的核心竞争力。

截至本招股意向书签署日,公司已取得 96 项专利,其中发明专利 25 项,实用 新型专利 71 项。2019 年以来,公司充分的发挥核心技术优势,着力拓展航空发动机、飞机起 落架领域的业务。公司依靠自主研发,实现技术突破,已掌握机匣、整体涡轮盘 等航空发动机零部件及起落架主架体的加工制造能力。公司是高新技术企业、江苏省企业技术中心、江苏省工程技术研究中心和苏 州市军工行业协会副会长单位。公司已取得军工业务相关资质,并通过国防组织 质量管理体系认证、ISO9001:2015+AS9100D 质量管理体系认证等。经过十余年的发展,公司已形成了航空航天零部件及工装、民用多行业精 密零部件两大业务板块。

在航空航天零部件及工装业务板块,公司客户覆盖航空工业、中国航发、航天科技、航天科工、中国兵工、中国船舶、中国电科等军工 集团,并多次获得客户授予的“年度优秀供应商(A 类)”等荣誉称号。在民用 多行业精密零部件业务板块,公司进入了丰田、大众等知名企业的供应链体系中。(二)主要产品或服务 公司主要产品或服务涉及航空航天、兵器、船舶、电子、汽车等领域,根据 客户类型、生产经营模式等特点,可分为航空航天零部件及工装、民用多行业精 密零部件两大业务板块。

在航空航天零部件及工装业务板块,公司形成了整体结构件、高精度壳体、 管路系统连接件、专用标准件及组件加工服务,以及飞机装配工装产品销售等核 心业务,应用于航空航天、兵器、船舶、电子等多个领域,其中应用于航空航天 领域的收入比例 90%以上。具体而言,公司主要从事飞机零部件的工艺设计、加 工制造,涉及飞机机身、机翼、尾翼、发动机、起落架、机电系统、航电系统等 部位。

(1)航空航天零部件加工服务 ①整体结构件加工服务 整体结构件包括机身、机翼、尾翼等部位的框、梁、肋等大型部件,以及雷 达天线反射面板、雷达天线座等。②高精度壳体加工服务 公司加工的高精度壳体应用领域广泛,包括飞机、雷达、船舶等。③管路系统连接件加工服务 公司加工的管路系统连接件主要用于航空领域。④专用标准件及组件加工服务 公司加工的专用标准件主要包括螺母、垫圈、垫片等,是和整体结构件、高 精度壳体、管路系统连接件等相配套的标准件。

(2)飞机装配工装产品销售 飞机装配工装主要由固定工装、活动工装部分及气孔电控部分组成,用于飞 机机身、油箱、尾翼等部件及飞机总装安装使用。

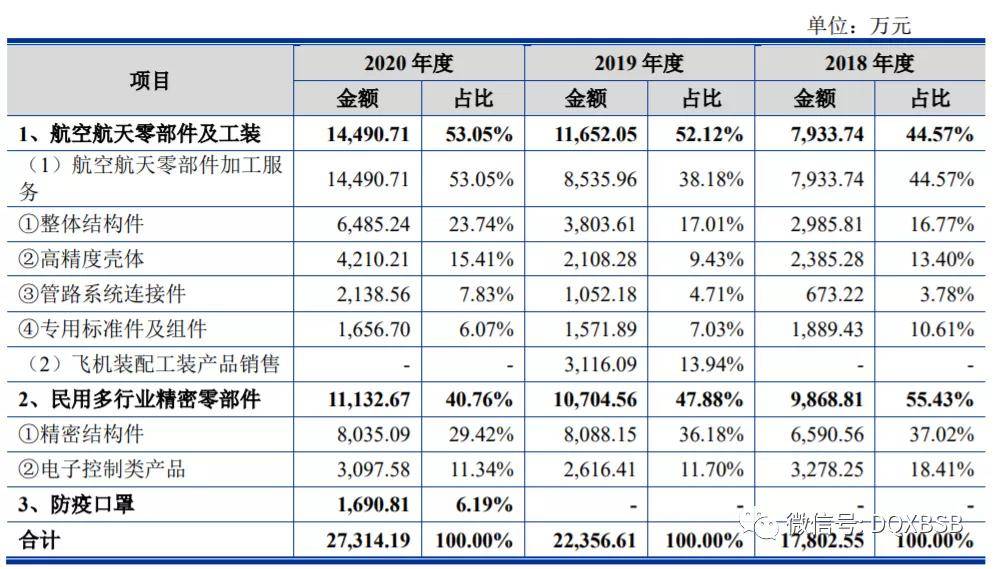

2、主营业务收入、毛利构成情况 在航空航天零部件及工装业务板块,除飞机装配工装外,公司主要采用来料 加工模式进行生产,需自行采购的原材料较少;民用多行业精密零部件主要采用自行采购原材料的方式进行生产。总体来看,航空航天零部件及工装业务板块是 公司毛利的主要来源。

3、主营业务不同应用领域收入和占比情况 (1)航空航天零部件及工装按应用领域划分的收入和占比 公司航空航天零部件及工装业务的收入主要来自于航空航天领域,但也有少 数收入来自中国兵工、中国船舶、中国电科三大军工集团,该业务板块的收入按 领域划分情况如下:

(2)民用多行业精密零部件按应用领域划分的收入和占比 公司民用多行业精密零部件按应用领域划分的收入和占比情况如下:

经过 60 多年的创新发展,我国已基本掌握航空产品设计、试制、试验和批 量生产的关键技术,并已形成具有自主研制能力、相关产品配套比较齐全的工业 体系,为航空制造业未来可持续发展奠定坚实基础。目前,我国航空制造业体系 形成以航空工业和中国商飞这两大央企集团为龙头,以国家新型化工业产业示范 基地为依托,众多地方企业、外资企业、合资合营企业、航空高校和科研院所广 泛参与的航空制造业产业格局。

围绕航空制造业的产业布局,我国航空零部件制造行业基本形成了以主机厂 内部配套企业为主,各航空科研机构、合资企业和民营企业形成有效补充的市场 格局。目前,军用航空零部件制造属于有限开放行业,而民用航空零部件制造则 暂无相关限制,由于我国航空零部件制造尤其是军品领域开放时间较短,且行业 准入有一定要求,行业内竞争者数量尚不多,但随着行业准入制度的逐步完善及 航空制造业利好政策的落地,未来将有更多社会资本和民营企业进入该领域,市 场竞争将更加充分,行业的市场化程度有望不断提升。军机换装需求巨大,航空零部件规模可期。根据本节之“二/(三)/2/(2) 我国航空制造业发展情况”,预计我国未来 20 年增量飞机的价值约 2,000 亿美元, 折合人民币约 14,800 亿元。按照航空零部件占整机总价值的 30%进行测算,未 来 20 年国内军用航空零部件市场空间超过 600 亿美元,折合人民币超过 4,000 亿元。

经过十余年的发展,公司已形成了航空航天零部件及工装和民用多行业精 密零部件两大业务板块,在行业内拥有较好的品牌影响力和市场口碑。在航空航 天零部件及工装业务板块,公司客户覆盖航空工业、中国航发、航天科技、航天 科工、中国兵工、中国船舶、中国电科等军工集团,并多次获得客户授予的“年 度优秀供应商(A 类)”等荣誉称号。在民用多行业精密零部件业务板块,公司 进入了丰田、大众等有名的公司的供应链体系中。

行业内的主要企业 1、爱乐达 爱乐达成立于2004年3月,2017年8月在创业板上市,股票代码300696.SZ。

2、新研股份 新研股份成立于2005年5月,2011年1月在创业板上市,股票代码300159.SZ。

6、德坤航空 德坤航空成立于 2008 年 12 月,2015 年 9 月被中小板上市公司利君股份 (002651.SZ)收购。

(1)客户集中度较高、竞争加剧的风险 报告期内,公司来自前五名客户的销售收入分别为 14,630.27 万元、16,693.22 万元、19,963.91 万元,占公司主要经营业务收入的比例分别为 82.18%、74.67%、73.09%, 客户集中度较高。

(2)应收账款比例较高的风险 公司下游军工客户具有项目结算时间较长、年度集中结算等特点,导致公司 报告期末应收账款金额较大。报告期各期末,发行人应收账款账面价值分别为 9,708.15 万元、12,555.61 万元、17,706.71 万元,占公司同期末流动资产比例分 别为 40.33%、31.62%、47.39%。

六、无风重点结论:发行人公司产品现阶段军用和民用各占一半,预期将来民用方面会慢慢的广泛,公司毛利率不错,报告期内业绩增速不错,结合同类型上市公司,给予40亿左右合理估值,无风建议保持关注。返回搜狐,查看更加多