钢材市场库存水平的高低,是反映现阶段钢材市场供应与需求强弱的直观表现,是钢厂与贸易商参与市场定价的重要依据,也是我们判断市场行情走势的重要指标。今年这个春节对贸易商又是一个非常纠结的一年,临近年关,钢材和原材料价格均有较大幅度拉涨,市场贸易商恐高情绪占据上风,价格超出多数贸易商的冬储预期,加上2022年冬储那波库存积压严重,市场行情报价出现大幅下跌,且钢铁市场没有像样反弹行情,2022年上半年建筑钢材市场行情对市场贸易商的伤害性可谓极强,这让很多贸易商对2023年冬储行情有所忌惮。

2023年春节后库存状况以及它的变化预期,或是制约冬储后钢铁市场行情报价走势重要的参考指标,接下来笔者将总结近几年国内建材市场产、销、存情况,以及2023年对国内建材市场库存影响状况进行分析,给大家提供关于国内螺纹钢库存变化情况及预估,仅供参考。

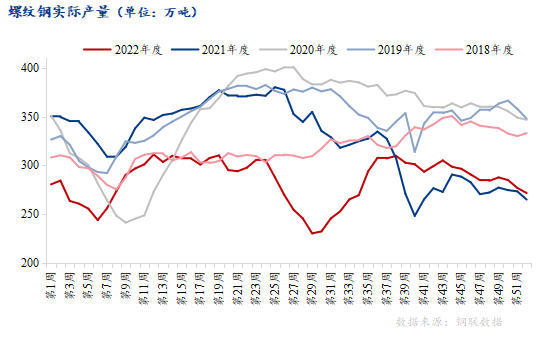

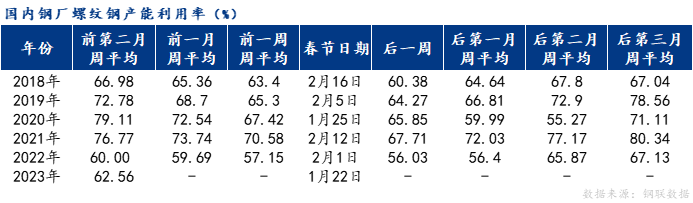

春节前后国内建材市场需求处于停滞或极低状态,此时影响节后库存高低的主要因素或在于钢厂产量的大小,从以上图、表,我们可以发现春节前后这段时期,钢厂螺纹钢产量及产能利用率的一些规律(2020年受疫情扰动过大,剔除对比)。

1、春节前后一个月,国内螺纹钢产能利用率基本处于60%-70%之间,2022年春节前后的产能利用率为近几年最低状态低于60%。

2、通过对比节后第二个月和第三个月的平均产能利用率,可以发现这两个月产能利用率差别不大,可以得出春节后第二个月开始,钢厂螺纹钢产量基本恢复正常,产量增速放缓。

3、每年春节期间钢厂的螺纹钢产量差异较大,最低螺纹钢产量为240万吨/周,最高产量可达310万吨/周,可以说钢厂可调节产量的弹性较大。

影响2023年春节前后国内钢厂螺纹钢产量的因素或主要在于两个,一个是钢厂的生产利润,另一个是冬储期间代理商的接货意愿。

首先我们来看看当前钢厂生产螺纹钢的成本以及利润情况,我们以12月16日原料(铁矿石焦炭废钢)价格指数进行估算,估算出螺纹钢理计成本在4053元/吨,而全国螺纹钢均价为4133元/吨(取Mysteel全国省会城市螺纹钢基价均值),可以看到目前国内高炉钢厂的基准螺纹钢是没有利润的,螺纹钢规格加价以及盘螺有一定利润,可见现阶段国内高炉钢厂整体处于微利生产状态。

再来定性的看看2023年冬储期间代理商的接货意愿。代理商愿不愿意冬储接货,最重要的是看期间收益是否比风险大,经过2022年的冬储的洗礼,贸易商对冬储态度都非常谨慎,观望心态较强,当前宏观层面刺激政策较多,但2022年前何尝不是如此,好在2023年年前的价格比2022年年前价格低了650元/吨(Mysteel螺纹钢绝对价格指数对比),近期市场价格上涨也兑现了部分宏观预期,如若2023年春节前建材市场价格继续居高不下,长协贸易商或多选择年后看情况再做进一步打算,主动冬储的贸易商意愿或比去年有更大减弱可能,如此2023年冬储代理商接货意愿或要明显低2022年。

居于以上两点,2023年冬储期间,钢厂产量或比2022年同时期要低,由此预计2023年春节节后一个月,国内螺纹钢周平均产能利用率大概率是要低于2022年的56%,大概在50%-55%区间。样本统计的螺纹钢产能为456.17万吨/周,国内螺纹钢产能利用率取53%,预计2023年春节后四周国内螺纹钢产量为967万吨左右。

2023年年前一个月国内螺纹钢的产能利用率预计比年前第二个月低,比2022年产能利用率高,由此预计2023年年前五周的周平均螺纹钢产能利用率为61%左右,国内螺纹钢产量约1391.3万吨。

从表2可以看到2022年冬储前后,国内螺纹钢的表观需求全面低于2021年,剔除2020年的特殊情况,基本也是近几年需求最差的一年。当前随着疫情管控全面放开,疫情对人们生活将继续产生较强阵痛,预计此阶段将延续到春节后一个月,但对工地施工、钢材运输、钢材贸易等钢材需求环节的影响或较为轻淡。过了这个阶段社会经济活力或将快速恢复,由此预计2023年春节后的建材需求或将大幅好于2022年春节后。

由于房地产行业不景气状况的延续,国内螺纹钢需求大概率是要弱于2018年、2019年、2021年,由此预估2023年春节后一个月国内螺纹钢的周表观需求在150万吨左右,年后四周国内螺纹钢的总表观需求在600万吨左右。预计2023年春节前五周的周平均螺纹钢表观需求量为210万吨/周,粗略估计2023年春节前五周总需求量约为1050万吨。

从近几年(剔除2020年)冬储前后国内螺纹钢库存变化情况来看,可以得出以下几点规律。

2022年12月16日Mysteel发布的螺纹钢厂库加社库的总库存为533.31万吨,此时间距离2023年春节还有37天,大概五周时间,距离预估的2023年春节后螺纹钢出现库存峰值时间还有9周,在这9周时间里,国内螺纹钢的总产量预估是2358.3万吨,国内螺纹钢的总需求量是1650万吨,预估这9周国内螺纹钢库存累积量约为708.3万吨,春节后国内螺纹钢的库存峰值大概为1241.61万吨,若延期一周达到螺纹钢库存峰值,那峰值约为1333.38万吨,这样看来,2023年春节后国内螺纹钢的库存峰值大概率是近6年来最低的一年。

以上是居于2023年冬储期间,钢厂螺纹钢产量偏低,而终端流动性表现略好,做出的冬储期间螺纹钢峰值预判,如若如此,2023年开春螺纹钢市场价格大概率有一波上涨行情。如若年前国内建材市场价格继续上涨,钢厂有一定利润,建材产能利用率有一定幅度上升,产量维持高位,这样的话,年后螺纹钢库存峰值或将有明显增加,而价格上行的空间也已被兑现,再加上终端流动性表现的不温不火的话,如此明年开春后,市场价格大概率是要承压运行。

从历年冬储后建筑钢材市场价格趋势来看,冬储后市场价格涨多跌少,2023年钢贸人需要重点关注以下几点,首先是年前市场行情报价的高度,另外是年后钢材市场库存高低,还有就是年后钢材库存的去化速度,其中年后国内螺纹钢库存峰值的高低,可直观反映钢厂的生产积极性及利润情况,库存的变化速度,也是钢材市场供求关系的变化的结果。