2019年全国型钢供应端方面受到更频繁的限产政策和更严的执行力度,尤其是以唐山为代表的主要生产基地的华北影响最大,全国型钢成本相对高企,高炉企业利润整体压缩,轧材厂利润微薄,社会库存控制整体偏谨慎,价格振幅收窄,全国型钢产量19年较18年减少3.77%,相对应的需求较略显乏力弹性空间收窄。下面我们会从四大方面供应、利润库存、价格成本以及限产政策详细进行2019年全国型钢市场的回顾以及2020年展望。

整体看2019年走势是震荡走弱的一个趋势,二季度起环保政策出台,4月份需求释放,价格迈上第一个高点台阶,在6月份高炉企业和轧钢厂企业环保政策趋严,供应减弱,需求在前期累积下集中释放,价格在7月初冲高到年内最高点,之后市场出现疲惫状态,期间因旺季不旺,北材南下利润压缩,钢企价格推高力度不足,市场逐渐进入修复状态,四季度起需求少量释放,随着限产性政策不断出台,致使资源流通不足,加之上游坯料价格坚挺支撑,型钢价格稳步走弱,未出现大幅弱调。进入12月,淡季行情逐渐显现,钢价开启下跌。

相比较往年价格趋势,2019年工角槽现货价格震荡幅度明显收窄,截止12月5日5#角钢全国均价4074元/吨,较年初价格下降129元/吨;16#槽钢全国均价4152元/吨,下跌132元/吨;25#工字钢4161元/吨,较年初下跌126元/吨。 2019年全国工角槽价格均值同比2018年:工字钢降5.83%,角钢降4.13%,槽钢降5.49%。

2019年H型钢的走势大体和工角槽走势是一致的,前两季度价格小幅震荡趋强,第三季度末起价格回落,第四季度受需求萎缩影响,价格持续走低。回顾往年型钢价格趋势,2018年H型钢走势稍好于工角槽,而今年H型钢走势弱于工角槽,根本原因是2019年由于工角槽供应端轧材厂居多,受到环保限产压力更大,H型钢大多数长流程高炉企业,生产相对来说比较稳定,H型钢供应端生产压力总体大于工角槽,因此价格趋势相对于工角槽偏弱。

2018年维持长强板弱格局,在11月份价格经历了钢价滑铁卢,而2019年的11月份,终端企业赶工期,需求水平持续较高,导致去库存周期延续,以螺纹钢为代表的品种价格会出现大幅反弹,型材价格由于需求跟进不足,以及市场谨慎心态,涨幅相对理性,另外成本坯料价格坚挺支撑,因此12月份不会立马冲击到目前的现货价格,12月份型材或呈现先坚挺走后偏弱的格局。

从产能区域分布上来看,型钢生产能力最强的区域是华北地区,共有生产能力4937万吨,所占比例达到66%,而仅唐山地区产能占比高达52.5%。唐山目前有效产能大概不到4000万,长流程厂家有4家,轧材厂35家以及一家电弧炉短流程企业。

我国型钢生产企业高度集中于华北和华东区域,尤其以京津翼及山东为主,伴随着国内产业布局及产能转移等不断调整,近几年其他区域逐步针对型钢产线产能新投产,但由于进程稍缓,短时间内不会改变华北、华东地区在型钢产能的绝对主导地位。

工角槽设计产能占比31.3%,未来占比会减小,工角槽短流程(电弧炉企业和轧材企业)占比53.8%,因轧材厂淘汰转变发展方式与经济转型等因素,未来占比也会减小;H型钢中长流程占比非常大的优势,达到87.9%。

全国型钢成本总的来看,因原料铁矿、焦煤焦炭价格高企影响,利润整体显而易见地下降,轧材企业成本主要变量是天然气价格和外采坯料价格,2019年全年lng(河北地区平均价格)3792.57元/吨,较2018年减少15.06%,虽然天然气方面减轻了轧材厂一部门成本压力,但是由于唐山地区坯料资源收紧,外销坯料价格坚挺,导致轧材厂利润依然有频繁的倒挂情况显现。型钢高炉企业利润:2019年钢坯全年价格均值同比下跌5.32%,利润均值约416元/吨,同比下跌44%。型钢轧材企业利润:面临的成本压力主要是坯料、天然气2个变量,而频繁的限产政策,停复产也造成了一定的成本上升。

截止12月5日,根据mysteel调研:2019年全国工角槽厂开工率同比减6.51%,产能利用率减6.6%;2019年全国H型钢厂开工率同比减5.59%,产能利用率减1.05%。前面提到H型钢多是长流程高炉公司制作,所以一般生产还算稳定,今年环保政策影响较去年也比较平和,故总体降幅不多,而工角槽产能中轧材产占比较多,又因为环保常态化,成本高企,利润下跌等因素,整体平均产能利用率开工率降幅较大。

供应端产量减少显而易见的区域就是主要的型钢生产基地-唐山,从下图能够准确的看出2019年唐山型钢钢厂产线开工率和产能利用率月对比均低于同期2018年的数据,而唐山地区型钢产能中调坯轧材产能占比达到81.59%,而前面也提到轧材厂受到频繁的环保限产政策影响最大。

针对唐山地区轧材厂的环保限产政策较往年常态化、执行力度强化,全年限产天数预计141天,较2018年增加40天。2019年全轧材厂有希望全部完成脱硫脱硝超低排放要求。截止目前来看,大概有13家已完成脱硫脱硝超低排放标准验收(占总厂家3分之一),绝大多数轧线都已经上了脱硫脱硝除尘设施。但2020年完成脱硫脱硝超低排放验收后,具体的限产政策是否会有不同,还要求我们继续跟进。

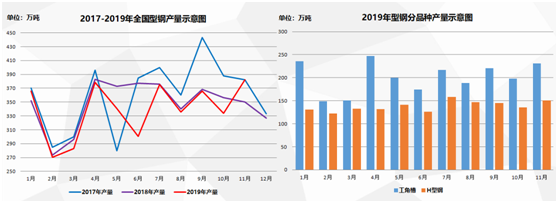

近三年全国型钢产量17年最高、18年、19年产量递减,Mysteel调研:2018年全国型钢产量6145.76万吨,2019年11月份累计5495.88万吨,同比去年同期降2.97%;工角槽由于环保限产、利润下移等影响,减量是大于H型钢的;2019年12月份由于部分华东华北企业钢企均有检修计划,以及需求减弱,影响部分产量,预计19年全国型钢产量在5914万吨,同比减3.77%。

2019年型钢钢厂内库存明显低于2018年;另外据Mysteel调查:2019年社会库存低于2018年,降低风险,快速回笼资金是主旋律,商贸在经历2018年末的钢价滑铁卢后,整体对19年持谨慎态度,社会库存控制减少,钢厂至终端之间的中间贸易环节存量相对减少,资源流转速度由此加快。

国内进口型材量下跌主因是19年国内价格走弱,部分高价资源难以进入中国市场。,2019年1-10月份进口型材累计43万吨,较2018年同比减22.94%,预计2019年进口型材总量46万吨,同比下降30%。国内出口型材量下降,主要是国内型钢价格相对国外依然坚挺,国外价格整体走低,钢厂接出口订单意愿不大,国内2019年1-10月份出口型材累计520万吨,较2018年同比减少6.0%,预计2019年出口型材总量610万吨,同比下降7.58%。

观十年走势情况,2015年由于国内钢材需求恶化,导致国内钢价跌幅明显,造成出口规模迅速增加,达到近10年内峰值,2016年国内钢价触底反弹,年初国内钢价反弹幅度较大,使得前期国内外价差基本消失,并延续至2017年。在17年出口量大幅度地下跌2019年国内型材1-10月净出口476.96万吨,同比下降4.1%,预计全年净出口约573万吨,同比减少3.62%;国内型材净出口量在2015年达到峰值984万吨,在2017年下降38.92%后,近三年内净出口量较为平稳。

2019年预计型钢表观消费同比减4.27%同比减少根本原因是国内型钢产量的减少;4月份也是需求集中释放,4月较3月全国型钢产量大幅度的提高,因此是增速最大。

截止10月份2019年电网工程累计投资3415亿元,同比去年下降399亿元即同比下降10.46%;冷弯轻型结构钢和焊接H型钢、角钢、槽钢等因其低廉价格上的优势和加工便利条件某些特定的程度上取代部分轻薄热轧型钢。

2019年对比2018年共计新增240万吨产能,新增了两条产线万吨,淘汰产线条。停产以及淘汰产能以调坯轧材企业为主。而2020年至2021年预计新增产能最高可达610万吨。据mysteel了解,已经部分长流程钢企有计划进行型钢产线调配,以适应市场变化,丰富产品,或者转移、购买产能生产型钢。唐山地区调坯型钢产线更多面临的是内部竞争十分激烈,以及坯料资源紧缩,高成本的,低利润的压力,同时有各地区域利用时间和运费上的差距优势和长流程钢厂品牌和相对低成本的优势,唐山轧材企业销售压力也增大;别的地方调坯轧材面临的成本坯料稳定性问题,毕竟坯料更多的集中在唐山和江苏。

2020年调坯型材产线,有效产能或继续减少,产线依然以并入长流程钢厂、转变发展方式与经济转型、乃至淘汰,区域内品牌竞争会更激烈。

2018年,全国铁路完成固定资产投资8028亿元,铁路营业里程达到13.1万公里,其中高速铁路2.9万公里;自2017年公路投资首次突破2万亿后,2019年在PPP融资回暖、地方政府专项债大规模增加、存量项目加速落地等推动下,公路投资有望继续再创新高;公路行业的发展带动了我国公路桥梁、隧道建设规模的快速发展。

我们在2018年我的钢铁年会上的预测:2019年价格重心下移,利润合理回归,上半年高位震荡,下半年振幅明显;这个预测基本契合2019年整体的情况。我们现在对2020年全国型钢预测总结:

1、2020年工角槽和H型钢产量继续分化,预计产量略增,在6100万吨左右;

2、2020年型钢出口形势维持现状;型钢下游需求温和增长,型钢消费量将有所增加;

综合来看一下,2020年预测的情况,对我们型钢来说生产基地面临更大压力,区域内有更多产能的调整升级,产业布局向沿海发展是趋势,结构调整更加合理,2020年型钢品种挑战中任旧存在机遇,调整同寻求发展。